M平方今年以來除了繼續努力在開發更多商品上,我們也慢慢的帶著平台走向各地。這兩天我受邀參加大陸地區華爾街見聞旗下「見識大咖秀」的直播邀約,題目為「美元領全球經濟波動,我們該如何看懂景氣循環?」,講了非常多我對經濟現況,甚至各項商品的看法,在此也想與所有M平方的會員們分享:)

直播共分成兩個階段,Part 1「大咖說」包含我對景氣循環的看法,以及下半年需要關注的總經事件;Part 2「大家問」為現場聽眾們的提問,涵蓋了對黃金、油價及英鎊等商品走勢看法,以及觀察景氣反轉點的重要指標!

Part 1:大咖說

Q1:最初為什麼想到成立財經M平方呢? 在見識圈「每日一圖,了解經濟與投資」裡主要分享哪些內容呢?

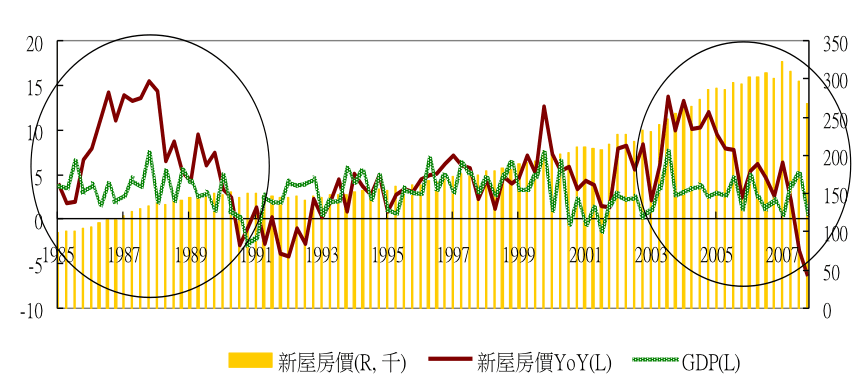

Rachel Chen:我在2015年創立財經M平方之前是投行的分析師,2007年從加拿大UBC取得經濟碩士後,開始研究總體經濟的生涯。這10年下來我認為金融市場發生的每一件事情並非單一事件,其背後原因是環環相扣並且有跡可循的。如2007年美國房市便發現房市呈現轉折,房價開始下跌、房貸違約率更出現攀升等跡象,提醒之後的金融海嘯;又如2015年4月,多數亞洲地區(如台、韓、中、日)的出口出現兩位數的衰退,也提醒著下半年的外銷出口國危機與八月股災,這些蛛絲馬跡往往藏匿在龐大的資訊與新聞裡遭到忽略。所以我們將它整理出來,希望透過科技提升分析效率的可行性,趨勢化的呈現這些圖表背後的INSIGHTS。

舉個例來說,我們發現美國重型卡車銷售量在過去40年五次循環裡都領先美國股市一年時間出現反轉下跌,我們發現大家常看的非農月增根本無法代表趨勢的轉折,但非農「年增」絕不可以低於200萬人,因為一低於200萬人的數字美股就是30-50%的崩盤。在OPEN DATA的世代,重點已經不是誰能取得這些DATA,而是誰能解讀它。我在圈子裡分享的也是這些訊息,這每一張圖像化的圖表背後所隱含的意義,想傳達給大家。

Q2:總體經濟基本面分析對於投資為什麼這麼重要呢? 景氣一再循環的原因是什麼呢?

Rachel Chen:講到景氣循環我不得不提起一個人,我一直很喜歡歐洲證券教父柯斯托蘭尼提到的人與狗的比喻,它將人比喻成經濟基本面,狗比喻成股市,狗跑遠跑近,就像股市漲漲跌跌,最終還是會回到主人的身邊。一直以來我想傳達的就是總體經濟面向基本面的重要性,我分為以下三點說明:

1) 總體經濟可以決定極長線與長線的趨勢(極長線大概是5-10年,長線大致是未來的1-3年)。再以中期資產價格(大概是未來的半年到一年)和經濟基本面間的落差來判定大盤走勢。簡單來說,當認為一個趨勢成形的時候,我們不太受到市場上新聞或消息的波動影響,但我們會做的事便是每天觀察重要動態、重要數據和央行的政策和各種資金的流向等,直到發現足以更改趨勢的方向事件出現時,才會更改我們的策略。總體經濟決定的是大方向和大格局。

2) 在大趨勢下,這些行為會呈現接連不斷的循環模式,這是經濟活動的必然。很多人都會問,這次是不是不會衰退了,這次的衰退會一直下去嗎,等等這樣的問題。我都會會心一笑,因為當大家覺得這次的多頭會一直下去而不會衰退的時候,往往就是景氣的末端。為什麼呢?因為經濟學就是人的行為,人有兩大特性會導致景氣的循環:1) 羊群效應 2)追求利潤的極大化,我們在追求利益時,總是一窩蜂的往人多的地方去,最終導致供需反轉價格崩盤,但在崩盤以後極度低迷不堪時,我們又會因為追求利潤的最大化重新找到生存的機會,這就是我心中的循環關鍵。最近在閱讀薛兆豐老師的北大經濟學課也是如此,他提到有人說他教的是20年前的經濟學,而他笑著回答他教的不是20年前的經濟學,教的是2000年前,甚至2萬年前的經濟學,教的是人的本質,是那些即使沒有文字、貨幣、車輪的世代也適用的經濟規律,這也是我的中心思想——人的行為就是經濟學,而這樣的行為會導致經濟不斷的循環發生。

3) 每個循環的週期不會每次的時間都一樣,但確實存在一定的模式。而掌握循環的模式,就可以投資全球股、匯、債、原物料。就像我在2007年準確抓到金融風暴時一樣,從人的行為>推斷循環的發生。當時的美國面臨了18年一次的房地產循環,2008年回推18年前的1990年代同樣面臨到的是儲貸危機,這儲貸危機使得當時的資產大幅縮水,股價崩盤,從中你也可以預見2008年接下來會發生的事。再來,2008年當時也面臨了9~10年一次的資本投資循環,以及4~5年一次的庫存投資循環,3大循環一同發生向下,才會引發大規模的崩盤。而這次呢?我認為這次的循環與1997~2000年非常相似。我會在下一題和大家做詳細的解答。

Q3:我們現在處於怎樣的循環中呢? 又處於本次循環中的哪個位置呢?

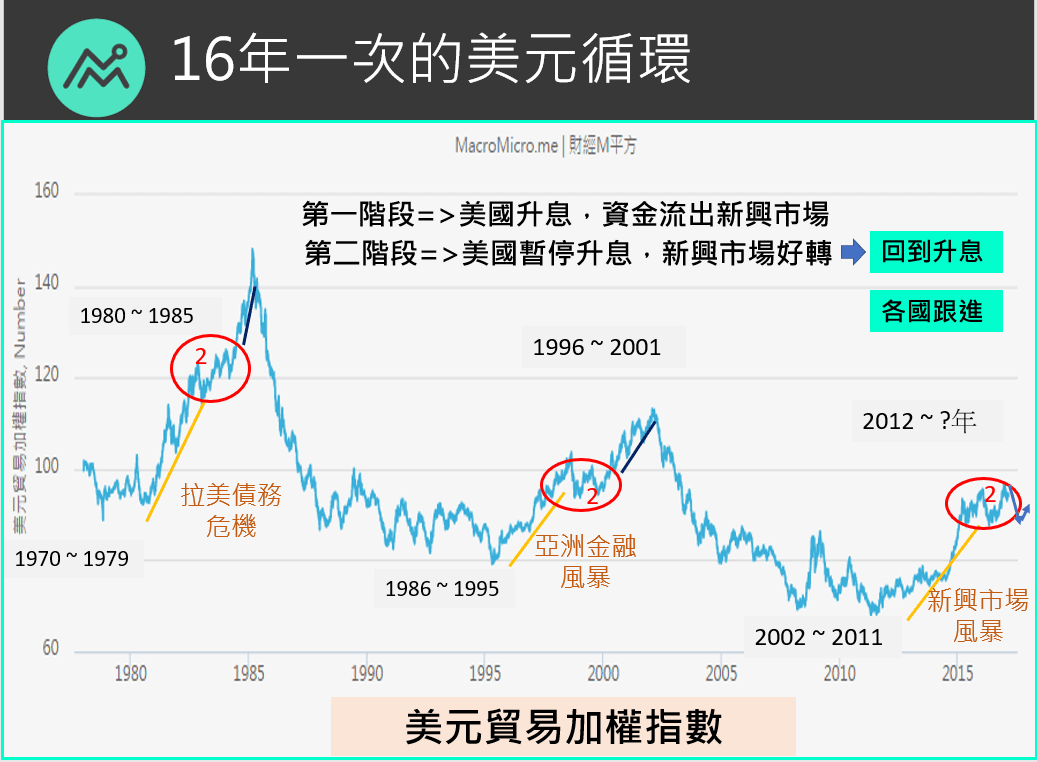

Rachel Chen:這次基本上就是16年一次的美元循環。美元循環從過去四五十年來總是10年的空頭搭配6~7年的多頭,而每一次的多頭一開始,總是會發生新興市場的風暴。如1980~1985年的多頭,引發了拉美債務危機,墨西哥開了第一槍宣佈破產,1996~2001多頭引發了亞洲金融風暴,泰國開了第一槍。從2013~現在一樣邁入了美元的多頭,人民銀行在2015/8/15開了槍,大幅調降人民幣中間價,之後新興市場出現一波明顯風暴。美元循環的第一階段好像總是如此,而原因都很相同,皆是因為美國升息,資金流出了新興市場。剛好這個時候新興市場正面臨四年一次的庫存循環。

而自2016年開始,我們認為這波美元多頭循環進入到第二階段,剛剛提到的15年是第一階段。因為美國暫停升息使得新興市場好轉,之後的2017年上半年,美國重啟升息,到現在的各國跟進,這段時間美元指數大體就是在90-100盤整區。整個時序就像是1998、1999年,當時亞洲金融風暴暫告一個段落,美國從1998年開始升息,1999年歐央行跟進,一路到2001年的網路泡沫。因此,從歷史循環的角度我們可以得知下面兩件事:

1) 現在是在景氣多頭的末端了,2015~2016年就像1997~1998時期,而2017~2018就如同1999~2000年時期,我們必須時時刻刻警覺景氣循環末端的反轉點訊號,由數據來驗證,等等我也會分享幾項關鍵數據。

2) 美元確確實實不能再轉強了。從我剛剛的發給大家的圖中,我們會發現美元轉強,我們就要從第二階段邁入第三階段了。像今年美元其實只是回穩,小小從88-89走到93~94,土耳其、阿根廷等體質差的國家就再次爆掉了,更別提之後要是景氣反轉,當美元成為避險貨幣時,那影響將會更大。

Q4:18年已經將近過半,下半年有哪些值得關注的總體經濟事件呢?

Rachel Chen:今年2月,我們財經M平方團隊已經把這次循環的階段從去年的大循環第二階段「中期美元回檔」轉為「末期的美元回穩」。去年的美元回檔伴隨著是經濟的好轉,資產價格的強勢走升。而今年的美元回穩,則伴隨的是全球經濟來到高峰,資產波動逐步加大。這樣的角度下,今年關注的重點有以下三點:

按下面的按鈕,免費登入會員看Rachel的回答!!

Part 2:大家問

Q1圈友娜娜醬:您能分享幾個代表景氣反轉的指標嗎?

Q2圈友sharlla:問當前美元升息、美債走高以及美國赤字加大對黃金的影響怎樣?

Q3圈友剛:對未來一年油價走勢有什麼看法或者特別關注的地方?

Q4王劍:當前走向美元強勢尾端與90年代末最大的不同在哪裡?

Q5圈友卜成哲:歐元區升息預期對英鎊的走勢的影響?

Q6圈友小學生:剛歐央行公佈退出qe計劃,如果市場重新壓住歐元加息,美元指數很難新高,對週期循環和資產價格都有哪些影響?

Q7圈友frog:M平方網站還有什麼好玩的東西嗎?

按下面的按鈕,免費登入會員看Rachel的回答!!

【 年繳送課程 】 年繳訂閱,就送價值 5000 元《總經投資攻略》,掌握獨家工具 X 投資指標!

【MM Podcast】 After Meeting EP. 120|After Meeting EP. 120|通膨又來!聯準會諸公們態度盤點 立即收聽>>